¿Cuáles son los impuestos por alquilar un piso en España?

Te contamos cuáles son los impuestos que tienen que pagar los propietarios por alquilar un piso en España y las obligaciones tributarias que deben afrontar.

Carlos

El alquiler de una vivienda en España está sujeto a una serie de impuestos y es importante que los propietarios conozcan cuáles son sus obligaciones tributarias que tienen que atender. En este artículo, profundizaremos sobre cuáles son los impuestos por alquilar un piso y cómo se pueden calcular y abonar, en tiempo y manera, para que tengas toda la información y seguridad cuando pongas el anuncio de tu piso en alquiler.

¿Hay que pagar impuestos por alquilar un piso en España?

Ésta es una de las preguntas más habituales entre los propietarios e inversores inmobiliarios y la respuesta es que sí, hay que pagar impuestos por alquilar un piso. Pero, una vez que se conoce la respuesta, hay que ahondar un poco más y averiguar cuáles son todos los impuestos y tasas que pueden intervenir en el alquiler de una vivienda. Algunos de los impuestos los tienen que pagar todos los propietarios, mientras que otros dependen de distintos factores, como el uso que se le vaya a dar al inmueble o la ubicación de la propiedad.

Pero, en resumen, los impuestos y tasas que los propietarios deben tener en cuenta al alquilar un piso son:

- El Impuesto sobre la Renta de las Personas Físicas (IRPF).

- El Impuesto sobre el Valor Añadido (IVA) y el Impuesto sobre Transmisiones Patrimoniales (ITP).

- El Impuesto sobre Bienes Inmuebles (IBI) y otras tasas municipales y autonómicas.

A continuación, vamos a repasar en qué consiste cada uno de ellos y cuándo hay que pagarlos.

El Impuesto sobre la Renta de las Personas Físicas por el alquiler

Este impuesto se paga por los ingresos de todas las personas físicas. Por lo tanto, si el arrendador es una persona física, tiene que abonar la cantidad correspondiente de sus ingresos por la renta que le pagan los inquilinos.

El IRPF es un impuesto progresivo y el porcentaje que se aplica va subiendo según la cantidad que sea la que ingrese el propietario.

¿Cómo se calcula el IRPF de un alquiler?

Para calcular el IRPF, hay que tener en cuenta, principalmente, los ingresos que se reciben a través del pago anual de la renta. Pero también hay que descontar los gastos que se pueden deducir de esta actividad. Esta parte es la más tediosa, no solo por recopilar la información pertinente, sino por el papeleo que conlleva y se debe cumplimentar ante las autoridades.

Los gastos que se pueden deducir por el alquiler del piso son, de modo general, los siguientes:

- Las reparaciones y los gastos de conservación: Todos los gastos de conservación, como la pintura o la reparación de grietas, así como las reparaciones, que pueden ser de una cisterna o de una caldera, son también gastos deducibles.

- Los gastos de comunidad: Siempre que sea el propietario el que asuma estos gastos, los puede incluir en los gastos deducibles. Aquí también pueden meterse otros gastos extraordinarios de la comunidad, como derramas o cuotas suplementarias.

- Impuestos y tasas: Los impuestos y tasas que no sean estatales, como el IBI, las tasas de basura y otros que puedan existir en cada localidad, también se pueden deducir.

- Los intereses de la hipoteca: Si el piso arrendado tiene una hipoteca, los intereses y otros gastos derivados, como las comisiones por amortizaciones anticipadas, son gastos deducibles.

- Los gastos administrativos: Todos los gastos que tengan que ver con abogados, notaría o con una agencia inmobiliaria, también entran en el apartado de gastos deducibles para los propietarios.

- Los seguros de la vivienda: En este apartado, se pueden incluir las pólizas del seguro de hogar, de responsabilidad civil o los de protección frente a los impagos del alquiler.

- Los suministros del hogar: En este caso, los propietarios solo pueden deducir estos gastos si son ellos los que los asumen, ya que muchas veces son los inquilinos los que tienen los suministros a su nombre.

- Amortización de la vivienda: Se puede deducir un 3% del valor catastral de la vivienda y, en caso de que se alquile el piso amueblado, también se podrán amortizar los muebles, hasta un 10% cada año.

- El dinero adeudado: Por último, si el inquilino mantiene impagos en la renta, esa cantidad también se puede deducir como gasto, aunque con unas condiciones concretas, ya que el deudor tiene que estar en concurso o la reclamación tiene que tener más de seis meses.

- Si la vivienda alquilada es para residencia habitual: Por último, si la vivienda va a ser la residencia habitual del inquilino, el propietario podrá reducir la cantidad por la que tributa en un 50%. Es decir, si después de calcular los ingresos y los gastos le quedan 10.000€ de beneficio, solo tendrá que tributar por 5.000€. Además, hay otros escenarios que ayudan a reducirse más

Y, después, aplicar el tipo de IRPF que corresponda

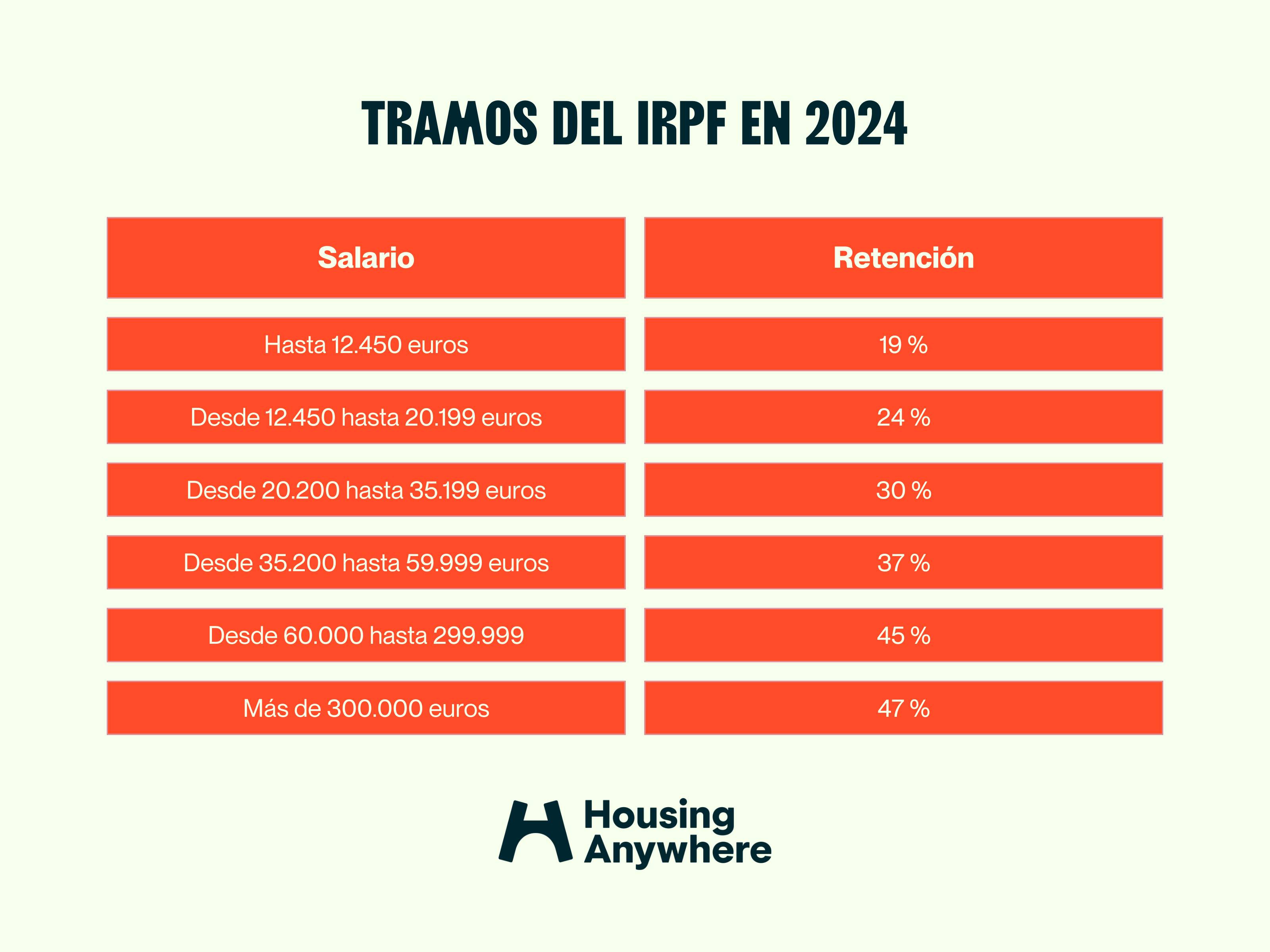

Una vez que se tenga la cifra resultante de todos estos cálculos, se tiene que añadir a los demás ingresos que tenga el propietario, si es que los tiene. Éstos pueden ser el sueldo por su trabajo, la renta por otras propiedades que tenga alquiladas o cualquier otra actividad que le haya reportado un beneficio económico. Y, con la suma de todo ello, se le aplica el tipo de IRPF correspondiente, que varía entre el 19% y el 47%. Los tramos del IRPF en 2024 en España son los siguientes:

- Hasta 12.450 euros: Retención del 19%

- Desde 12.450 hasta 20.199 euros: Retención del 24%

- Desde 20.200 hasta 35.199 euros: Retención del 30%

- Desde 35.200 hasta 59.999 euros: Retención del 37%

- Desde 60.000 hasta 299.999: Retención del 45%

- Más de 300.000 euros: Retención del 47%

El Impuesto sobre el Valor Añadido

El IVA es otro de los impuestos que se ha de pagar cuando se alquila un inmueble, aunque no es obligatorio cuando el uso del mismo es para vivienda. Es decir, solo se paga si el uso va a ser profesional. Algo similar sucede con el ITP, ya que no se paga cuando la vivienda se destina a uso habitual, aunque el inquilino tiene que presentarlo.

El Impuesto sobre Bienes Inmuebles (IBI) y otras tasas municipales y autonómicas

El IBI es un impuesto que tienen que pagar los propietarios de modo anual y de acorde al valor que estima el ayuntamiento donde esté ubicado el inmueble. Este cálculo depende de cada localidad, e incluso habrá casos en los que se pueden aplazar los pagos o domiciliarlos en un solo pago, como mejor convenga a los propietarios. Además del IBI, hay otras tasas que dependen del municipio o de la comunidad autónoma.

En el primer caso, la mayoría están vinculados a la recogida de basuras, a la limpieza urbana o al alumbrado. En el segundo, hay comunidades que aplican tasas cuando el uso al que se destina la vivienda es turístico y no de vivienda habitual.

De todas maneras, conviene informarse sobre los impuestos y tasas que no son estatales, ya que en cada localidad son diferentes y pueden cambiar de un año para otro. Además, hay que tener en cuenta que en algunos contratos de alquiler, se estipula que el pago de estos impuestos corresponde al inquilino. En ese caso, son ellos los responsables de su pago, pero los propietarios no podrán deducirse los gastos de los mismos.

¿Qué pasa si no pago los impuestos por alquilar mi piso?

Los propietarios que no paguen los impuestos por alquilar su piso pueden enfrentarse a una serie de consecuencias, tanto administrativas como penales.

Consecuencias administrativas:

- Multa: La Agencia Tributaria puede imponer una multa de hasta el 150% de la cantidad que se debe pagar.

- Recargo: Si se paga el impuesto adeudado con posterioridad a la fecha de vencimiento, habrá que pagar un recargo del 20%, 50% o 100%, en función del tiempo transcurrido.

- Intereses de demora: Además de la multa y el recargo, habrá que pagar intereses de demora por el importe adeudado.

Consecuencias penales:

- Delito fiscal: Si la cantidad adeudada es superior a 6.000 euros, podría suponer condena por delito fiscal. Las penas por este delito pueden ser de prisión, multa e inhabilitación.

Recomendaciones sobre el pago de impuestos por alquilar un piso

En conclusión, si tienes un piso y quieres alquilarlo, es muy importante que estés al tanto de los impuestos que debes pagar por ello. Al existir diferentes tributos estatales, autonómicos y locales, lo más recomendable es que recurras a los servicios de un profesional que te ayude con las gestiones y que esté al tanto de las actualizaciones que puedan acontecer al respecto.

Y, una vez que lo tengas todo listo, es el momento de que anuncies tu piso en una web como HousingAnywhere, donde encontrarás a tu inquilino ideal del modo más rápido y sencillo.

Este artículo solo tiene fines informativos.

Por favor, consulta a las autoridades correspondientes para las actualizaciones más recientes o a un abogado para obtener asesoramiento legal.

Artículos relacionados

En este artículo

¿Hay que pagar impuestos por alquilar un piso en España?

El Impuesto sobre la Renta de las Personas Físicas por el alquiler

Y, después, aplicar el tipo de IRPF que corresponda

El Impuesto sobre el Valor Añadido

El Impuesto sobre Bienes Inmuebles (IBI) y otras tasas municipales y autonómicas

¿Qué pasa si no pago los impuestos por alquilar mi piso?

Recomendaciones sobre el pago de impuestos por alquilar un piso

Dedica menos tiempo y esfuerzo a alquilar

Con el alquiler a medio y largo plazo, no tendrás que publicar anuncios ni seleccionar inquilinos con tanta frecuencia.

Regístrate ahora